| 日期:2015/12/2 15:41:53 人气:3402 |

2016年将是中国宏观经济持续探底的第一年,也是近期最艰难的一年。各类宏观经济指标将进一步回落,微观运行机制将出现进一步变异。

作者:刘元春、闫衍、刘晓光

来源:人民币交易与研究(Trading-CNY)

2016年是中国经济持续探底的一年。一方面很多宏观经济指标将出现进一步的回落,另一方面很多微观指标可能会出现全面的变异,使经济探底的深度和持续的时间出现超预期的变化。

必须明确的是,本轮中国经济的底部是多种周期性力量合力的产物。世界经济是否将在2016年出现二次探底?房地产投资是否会在明年二季度成功反转?中国的债务重组是否能够缓解企业的债务压力?中国存量调整是否能够大规模启动?增量扩张是否足以弥补不平衡逆转和传统存量调整带来的缺口?宏观经济政策的再定位是否有效改变微观主体的悲观预期,并有效化解“通缩-债务效应”的全面显化?新一轮大改革和大调整的激励相容的动力机制是否得到有效的构建?

这些因素将一起决定本轮中国经济下行的底部,以及底部下行的深度和持续的长度。

1、2016年世界经济难以摆脱2015年的低迷状态。世界经济不仅面临总体性的持续低迷,同时还存在“二次探底”的可能。这决定了中国不仅将面临世界贸易收缩带来的持续冲击,同时还面临全球资本异动带来的冲击。中国经济难以在世界经济探底之前成功实现周期逆转。

2、中国的存量调整尚未实质性地展开,产能过剩行业的过剩产能没有全面退出,作为资金黑洞的各类僵尸企业依然普遍存在,高负债的国有企业在滚雪球效应的作用下依然是各类资金投放的焦点……因此,2016年全面启动的供给侧存量调整政策将决定存量运行的底部和反弹的时点。存量经济的底部不现,总体经济的底部就不会到来。

3、过高的库存和过度的区域分化导致中国房地产周期调整比以往要漫长,并存在复苏夭折的风险,2016年房地产全面复苏的预期具有强烈的不确定性,但即将出台的存量房地产库存政策将大幅度降低这种不确定性,并提前实现房地产投资增速的逆转。房地产投资增速的不逆转就难以实现短期的经济企稳。

4、增量调整在近几年持续的开展取得了明显的收效,但新产业、新业态和新动力的培育需要较长的周期,难以在近期完全填补传统力量转型的缺口。2016年持续加码的增量调整,一方面面临政府财政支出的约束,另一方面也面临过度扶持带来的泡沫化风险。

5、债务周期是决定本轮中国经济周期的最直接力量。2015年6-7月的大股灾加速了中国债务率的上扬,2016年中国IPO的全面重启、地方债务的加速置换以及不良资产的剥离和处置将直接决定中国债务周期运行的状况。债务困局不打破,吸金黑洞不消除,中国宏观经济中高速的良性运行机制就难以出现。

6、新一轮大改革与大调整的激励相容的动力机制的缺乏是经济持续回落的深层次核心原因。2016年大改革与大调整的再定位是否能够构建出新一轮激励相容的动力机制是中国宏观经济能够实现触底反弹的关键。

根据上述的一些定性判断,利用中国人民大学中国宏观经济分析与预测模型—CMAFM模型,设定主要宏观经济政策假设:

(1)2015年与2016年财政预算实际赤字分别为16000亿元与21000亿元;

(2)2015年与2016年人民币与美元平均兑换率分别为6.21:1与6.50:1。

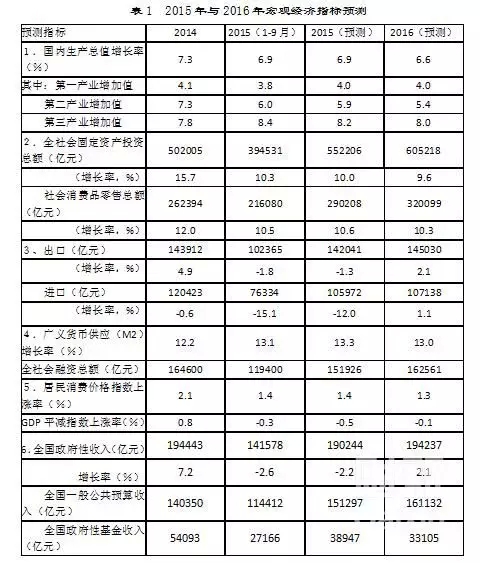

分年度预测2015年与2016年中国宏观经济形势,其预测结果如表1所示。

1、2015年下半年在各类“稳增长”政策的作用下改变上半年宏观经济快速下滑的趋势,于四季度逐步趋稳。但由于外需持续疲软以及政策刺激效应的弱化,经济趋稳的基础并不扎实,宏观经济总体状况依然疲软。预计全年GDP实际增速为6.9%,整体经济的困难度比实际增速所显示的更大。

2、从供给角度来看,在工业萧条的持续冲击下,第二产业回落幅度进一步加大,第三产业逆势上扬,增长较为强劲。预计2015年第二产业增加值增速为5.9%,较2014年下降了1.4个百分点,第三产业增速为8.2%,比2014年上升了0.4个百分点,第一产业在各类农业政策的作用下保持相对稳定,增加值增速为4.0%。

3、从总需求角度来看,三大需求都呈现疲软的态势,其中投资和出口增速的回落较为明显。全社会固定资产投资在制造业和房地产投资疲软的作用下增速持续回落,出口和进口增速都出现大幅度下滑,消费保持相对稳定。

4、在供求失衡与输入性通缩等多重因素的作用下,2015年价格水平回落明显。预计全年CPI增速为1.4%,较2014年下滑了0.6个百分点,远低于3.0%的政策目标。

5、稳健货币政策进一步持续,但受到资金内生性收缩的压力,货币供应量与全社会融资增速之间的差额大幅度扩大,流动性向实体经济的渗透力进一步下滑,“宽货币、紧融资”的局面进一步恶化。

6、在房地产萧条、工业萧条以及进出口大幅度下滑的作用下,中国政府收入2015年预计出现-2.2%的增长,财政压力全面上扬。

2016年将是中国宏观经济持续探底的第一年,也是近期最艰难的一年。各类宏观经济指标将进一步回落,微观运行机制将出现进一步变异。这将给中国进行实质性的存量调整、全面的供给侧改革以及更大幅度的需求性扩展带来契机,从而为2017年经济周期的逆转,为中高速经济增长的常态化打下基础。

1

预计2016年GDP实际增速为6.6%,比上年进一步下滑0.3个百分点,GDP平减指数仅为-0.1%。其中第一产业增速基本持平,第二产业增速为5.4%,较2015年进一步回落0.5个百分点,第三产业小幅回落,增速为8.0%。

2

2016年固定资产投资持续回落,增速估计为9.6%,但考虑价格效应,实际增速与2015年基本持平。

3

2016年消费依然平稳,增速估计为10.3%,较2015年略有下滑。

4

外部环境持续低迷,但由于基数因素,全年贸易增速将出现反弹。预计2016年出口增速为2.1%,贸易顺差为37892亿人民币(5829亿美元),较2015年增长5.1%。

5

输入性通缩的压力依然存在,叠加内部需求的下滑,将使2016年价格水平保持较为低迷的状态。预计CPI为1.3%,PPI负增长明显收窄,GDP平减指数为-0.1%。

6

经济下行带来的财政问题进一步恶化,预计2016年在基金收入持续恶化的作用下,政府性收入同比仅增长2.1%。

不得不关注的四个风险

任泽平|文

过去这一轮牛市,我们曾经讲过一个逻辑,或者说给它起了三个名字,叫改革牛、转型牛、水牛,再加杠杆牛,核心是从上到下的改革,和从下到上企业的变革共同推动的。去年下半年无风险利率下降,增量资金入市推动价值股行情,今年上半年加杠杆加风险偏好,推动了成长股行情。

因为预期的调整,以及去杠杆,导致了A股异常的波动。但是最近我们看到,去杠杆已经进入尾声,再加上货币的宽松,五中全会十三五规划,风险偏好提升,所以9-10月份我们积极推荐了中国A股。在这个时间往后看,A股是存量博弈,大票是打不动的,方向还是中小创。而且大家记住转型期典型的特点,就是负利率会进入新常态,负利率新常态意味着存款部门承担结构调整的成本,有利于烧钱的新兴行业。

未来会否发生风格切换?要有两个催化剂:第一个增量资金的入市,第二个改革的落地及重磅利好,改革牛2.0,这个需要大家密切留意。前期我们提出债市大涨后会有小调,未来债市我们还在方向性看多,但留意空间和节奏。美元正在重启第二轮强势周期,大宗商品会底部盘整,这是对市场的看法。

几个风险:

1.第一,12月份美联储加息,是否对资本市场产生风险,需要大家注意;

2.大宗商品的暴跌,我们看到拉美很多经济体已经负增长,资产负债表很差,市场预言的国际金融危机第三波:美债、欧债到新兴市场主权债务违约,会否引爆,需要大家留意;

3.明年不良和刚兑压力要比今年大;

4.国内政策的不确定性。

旧的时代已经落幕,新的时代将来未来。我们看到新兴产业正在蓬勃兴起,一轮从上到下和从下到上的变革,正在中国酝酿。我们深信市场经济的理念已经在这个国家扎根,对中国的转型抱有信心,只要改革有足够的勇气和魄力。让我们迎着朝阳实干,不要对着晚霞叹息。

2016年展望核心观点——

世界经济三轨运行,复苏进程不同步及货币政策节奏不一致引发资本流动加剧和金融市场波动。中国经济增速换挡从快速下滑期步入缓慢探底期,未来经济L型,但仅是加杠杆下的弱平衡,金融风险事件将逐步显露。经济结构将发生巨变,从重化工业向高端制造业和现代服务业升级,凤凰涅槃。四季度经济在微刺激和信贷放量推动下,环比有望暂稳。2016年一季度再下台阶,全年GDP增长6.5%。

美元强势周期叠加中国增速换挡,大宗商品价格底部盘整。需求低迷和产能过剩,国内通缩持续。货币继续宽松,负利率时代来临,预计2016年还有1次降息5次降准。人民币纳入SDR概率较大,国企改革将启动混改试点,注册制改革有望重启。流动性宽松和宏观资产回报率下降引发金融机构资产荒。

股市熊市已经结束了,步入正常市,存量博弈下结构性行情,股息率机会和风格切换有待于25万亿理财入市。债市大涨后小调,中期继续看多,留意杠杠和期限错配风险。房市总量放缓结构分化。美元强势周期。大宗底部盘整。

风险提示:美联储加息、新兴经济体主权债务风险、国内刚兑信用风险事件、宏观政策的不确定性以及改革预期调整。

|

|